2022年11月1日の日経新聞によれば、金融庁が2023年から、金融機関の中小企業向け融資で「経営者個人の連帯保証」の差し入れを実質的に制限するそうです。金融機関が保証の必要性など理由を具体的に説明しない限り、経営者保証を要求できなくなります。個人が起業しやすい環境を整備するのが目的とありますが、連帯保証がないことで、個人が起業しやすくなるのでしょうか。むしろ、金融機関にとっては、マイナス面の方が大きく、かえって中小企業への融資に慎重になることが考えられます。それでは、金融機関にとってはどのようなマイナス面があるのでしょうか。ここでは具体的なケースで考えてみましょう。

あなたはオーナー社長です。1年後に300万円の借金の返済期日が迫っています。ところが会社には現金が200万円しかありません。何もせずに返済期日がくるのを待っていても、あなたの会社は倒産し、現金200万円は銀行のものになるだけです。ここに次のような投資機会があるとします。このプロジェクトのNPVは、5%の確率で900万円、95%の確率で-100万円です。つまり、このプロジェクトの期待NPVは-50万円(=900万円×5%+(-100万円)×95%)となります。したがって、本来、このプロジェクトには投資すべきではありません。ところがオーナー社長であるあなたからすれば、魅力的に映るはずです。

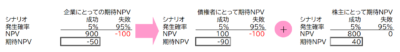

下図の通り、プロジェクトが成功した場合、会社の資産は1100万円になります。銀行に300万円を返済した後にあなたに800万円のキャッシュが残ります。したがって、プロジェクトを実行しなかった場合と比較して、オーナーでもあるあなたが受け取るキャッシュは800万円増え、銀行が受け取るキャッシュは100万円増えます。一方、もし、プロジェクトが失敗したら、会社の資産は100万円になります。あなたは、100万円を銀行に支払って終了です。先ほどと同様に、プロジェクトを実行しなかった場合と比較すると、もともとあなたが受け取れるキャッシュはありませんから、変化なし、銀行が受け取るキャッシュは100万円減ってしまいます。銀行はプロジェクトをやらなければ、少なくとも会社の現預金200万円受け取ることができたはずなのにそれが100万円に減少してしまうわけです。

出所:オントラック作成

銀行にとって、このプロジェクト実行によるNPVの増加分は、成功時100万円、失敗時-100万円です。したがって、期待NPVは-90万円(=100万円×5%+(-100万円)×95%)です。同様にあなたにとってのこのプロジェクト実行によるNPVの増加分は、成功時800万円、失敗時0万円です。したがって、期待NPVは40万円(=800万円×5%+0 万円×95%)です。企業にとっては、NPV-50万円のプロジェクトも立場を還れば、まったく異なるNPVのプロジェクトになるわけです。

出所:オントラック作成

このように、社長であるあなたが個人の連帯保証を銀行に差し入れていない場合、責任が限られていることをいいことに、一か八かの大勝負にでることがあり得ます。要するに株主でもあるあなたは、リスキーなギャンブルに債権者を巻き込もうとすることがあるのです。このような投機的な行動をオーナー社長にとらせないように、銀行は中小企業の経営者に借入金の連帯保証を要求するのが慣習となっていたわけです。今回の経営者保証の免除は、個人が起業しやすい環境を整備するどころか、起業時の金融機関からの資金調達を困難にさせてしまうことが考えられます。

※このブログを毎週、あなたにお届けします。無料メールマガジンは以下の登録フォームからお申込みください。