IRR法(内部収益率法、Internal Rate of Return Method)はプロジェクト投資の意思決定方法の一つです。

IRRは、「プロジェクトのNPVがゼロになるような割引率」と定義されます。つまり、あるプロジェクトが将来生み出すキャッシュフローの現在価値(キャッシュインフローの現在価値)と、プロジェクトに必要なキャッシュフローの現在価値(キャッシュアウトフローの現在価値、つまり投資額)とがちょうど均衡するような割引率のことです。このIRRを使ってプロジェクトを実行するかしないかの意思決定を行う際には、企業の資金調達コストであるWACC(加重平均資本コスト)以上のハードルレートを判断基準にする必要があります。つまり、運用サイドだけでなく、調達サイドを考慮する必要があるということが重要です。

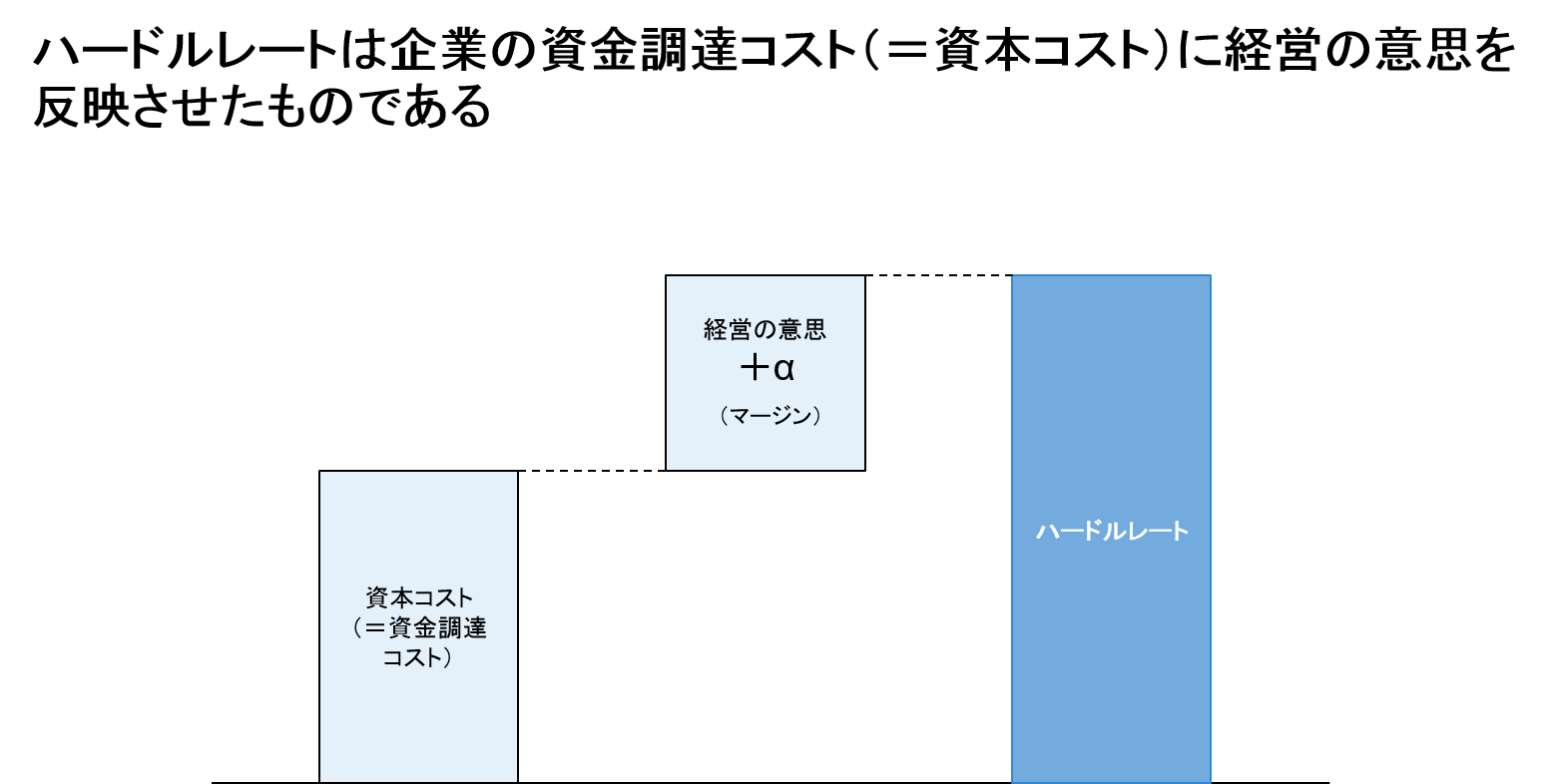

ここで、ハードルレートという言葉について説明しておきたいと思います。このハードルレートは、企業の資金調達コストであるWACCに経営の意思を反映させたものであるといえます。

例えば、ある企業のWACCが8%だとします。これに対して、IRR8%のプロジェクトで運用しても意味がありません。調達コストに経営の意思として、+αのマージンをのせる必要があります。調達コストにマージンをのせたものをハードルレートというわけです。経営者としては、従業員に対して、このハードルレートを超えるようなプロジェクトを探してこいと言っていることと同じことになるわけです。

では次に、IRR法における投資の意思決定のプロセスについてみてみましょう。

- プロジェクトが生み出されるキャッシュフローを予測する

- プロジェクトのIRRを計算する

- 〈IRR>ハードルレート〉ならば投資実行、〈IRR<ハードルレート〉ならば投資見送り

となります。

プロジェクトのIRRを計算して、ハードルレートと比べて大きければ投資実行、小さければ投資を見送るわけです。

IRR法には、次のような欠点があります。まず、プロジェクトのキャッシュフローのパターンによっては、解が存在しない場合や、解が複数存在する場合があるということです。

さらに重要なことは、プロジェクトの規模の違いが率指標であるIRRには反映されないことから、投資の優先順位づけには使えないということです。

例えば、あなたが、私に100円投資すれば、1年後に150円にしてお返しするとします。このIRRは50%になります。これが選択肢Aです。もし代わりに1000円投資すれば、1年後には1100円にしてお返しするとした場合、IRRは10%となります。これが選択肢Bです。あなたは、どちらを選ぶでしょうか。もちろん、リスクフリーだとします。IRRの高さにつられてAを選択する人は少ないと思います。1年後に50円増える選択肢Aと100円増える選択肢Bとでは、選択肢Bを選ぶはずだからです。ところが収益率だけを聞くと、IRR50%の選択肢Aを選んでしまいそうになります。このように、率指標であるIRRは投資案件の優先順位付けに使えません。経営者が目指すゴールは何かといえば、企業価値を高めることです。つまり、プロジェクトの利回りが単純に高くても、企業価値に与えるインパクトが小さくては意味ありません。これが、プロジェクトの規模の違いが率指標であるIRRには反映されないという弱点です。

さらに間違えやすい点ですので、繰り返します。プロジェクトのNPVを計算するためには、割引率をしらなくてはいけません。IRRは割引率(=ハードルレート)を参照せずに計算することができるのは確かですが、IRRは割引率と比較しなければ使えないのです。つまり、NPV法、IRR法のいずれにしても、最終的には、割引率が必要であることは同じなのです。

以下のブログも参考になさってください。

IRRの隠れた前提とは

修正IRRという新提案

IRRの注意点再び

IRRの注意点再び Part2