日経新聞(2016年3月10日付)によれば、NTTドコモは保有する自社株式(金庫株)のうち、発行済み株式総数の3%にあたる1億3000万株程度を3月中に消却する公算が大きいといいます。日経新聞(一部抜粋)にこうあります。

保有する金庫株は昨年末時点で発行済み株式総数の5%。5000億円の自社株買いを全て実施すると金庫株は1割に膨らむ。帳簿上からなくす消却によって5%水準に抑える方向だ。機動的な資本政策に備えて一定の金庫株は残しつつ、再放出の懸念をなくして株主還元の強化につなげる。

ここのところがよくわかりません。金庫株を消却するとなぜ株主還元の強化につながるのでしょうか。金庫株の再放出と(消却後に)新株を発行するのとでは、違いはありません。むしろ、登録免許税などを考慮すれば、金庫株を再放出(売り出し)した方がコスト面で有利なのです。日経新聞はさらにこう言っています。「会計上は自社株買いをした時点で自己資本が減るが、消却は株主還元のより強いメッセージになる。」ちゃんと、会計上は自社株買いをした時点で自己資本は減ると書いてあるのです。

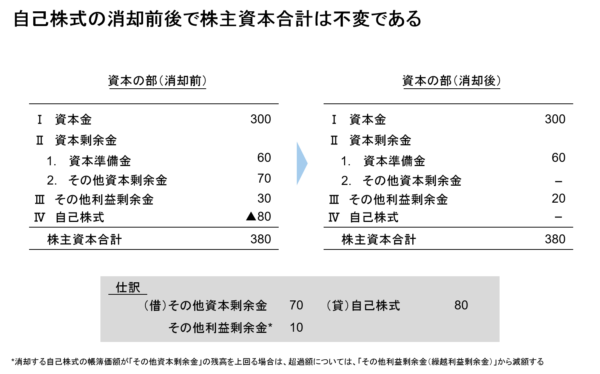

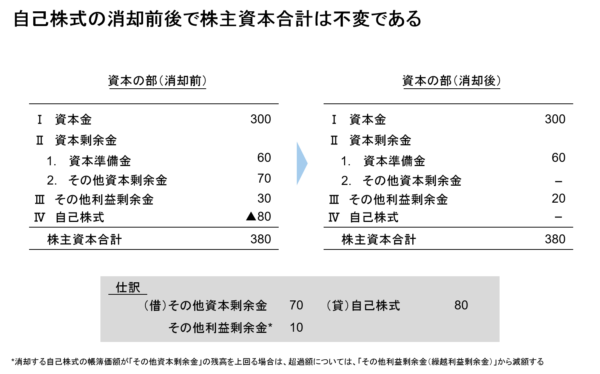

消却しても自己資本は変わりません。具体的にみてみましょう。下図の左側は消却前の資本の部です。この企業は、金庫株を80保有していることがわかります。この金庫株を消却するとその他資本剰余金、その他利益剰余金が減額されるだけで、自己資本(株主資本)の合計は不変なのです。

金庫株の消却とは、法形式的に株式を消滅させる手続きです。消却の前後で、株主価値は不変です。株主還元強化でも何でもないことがわかります。その証拠に企業以外の他の株主は金庫株の消却が行われたとしても、消却に伴う会計処理はする必要はありません。

NTTドコモの財務部ファイナンス担当部長稲川久雄氏(2007年当時)が自社株消却の方針を打ち出した理由を語っています。(出典:日本企業のコーポレートファイナンス、砂川伸幸、杉浦秀徳、 川北 英隆著)

NTTドコモの社内で、「経済合理性で考えると、金庫株を処分する必要はない」という意見まで出ていることがわかります。どうやら投資家のリテラシーが問題のようです。

金庫株を大量に保有していると、投資家の方が、いつか市場に売り出されるのではないという懸念を強く持ちます。投資家の方の懸念を払拭するために、自社株の消却方針を打ち出しました。ただし、金庫株を売り出すか、(消却後に)新株を発行するかは、ほとんど違いがありません。むしろ、資金調達するのであれば、金庫株を売り出した方がコスト面で有利です。金庫株を活用すると、登録免許税などのコストがかかりません。弊社の場合、金庫株として発行済株式数の5%を保有しています。現在の時価に換算すると約5,000億円です。金庫株をすべて消却して、新株発行で5,000億円を調達し、調達額の半額を資本金とした場合、登録免許税が資本金の0.7%、金額にすると17.5億円かかります。この分だけ株主価値が失われるわけです。バカにならない金額です。この費用を考えると一定量の金庫株を保有しているメリットはあるはずです。

正直なところ、消却の方針を決めたとき、社内でかなりの議論をしました。金庫株を利用するのは、株主にメリットがあるときです。金庫株がなければ、新株を発行することになるでしょう。先ほど申しましたように、金庫株の売り出しと新株の発行とでは、手続き上の違いはありません。投資家の方が金庫株保有について懸念する理由が納得できないという声もありました。経済合理性で考えると、金庫株を処分する必要はないという意見もでました。

証券会社の方にも重ね重ね確認しましたが、どの方も投資家の懸念は強いとおっしゃいます。一般的に言われているEPSの希薄化や資本利益率の低下を嫌っているようですが、金庫株消却の有無はEPSや資本利益率に直接的な影響を与えませんので、理由はそれほど明らかではありません。金庫株の歴史が浅い日本の投資家だけが懸念を持っているのかと思いましたが、海外の投資家の中にも金庫株保有を懸念している方が少なくありません。それほど、懸念が強いのであれば、それを解消しなければいけないとうことで、消却方針を決めました。