Excelの「ステータスバー」

今日は「ステータスバー」について、ご紹介します。 ステータスバーは、スプレッドシートの下にある部分のことを言います。 複数のセルを選択した場合に、ステータス …

今日は「ステータスバー」について、ご紹介します。 ステータスバーは、スプレッドシートの下にある部分のことを言います。 複数のセルを選択した場合に、ステータス …

8月6日にソフトバンクグループ(SBG)が2018年4~6月期の連結決算(国際会計基準)を発表しました。営業利益は前年同期比49%増加の7150億円となり、 …

フリマアプリのメルカリは、ユニコーン企業(未公開段階で時価総額が1000億円超)として6月19日に東京証券取引所マザーズに上場。初値で6,760億円をつける …

今日は「エラーチェックを表示しない方法」をご紹介します。 数式が入力されているセルの左上に緑色の三角印が出ているのを見たことがある人は多いと思います。 これ …

日本経済新聞社がまとめた2018年度の「研究開発活動に関する調査」で、主要企業の4割が過去最高の研究開発費を投じることが分かりました。 トップは相変わらずの …

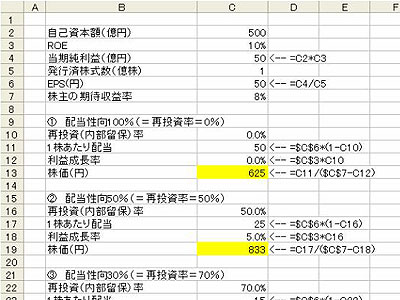

元ミクシィの代表取締役社長兼CEOの朝倉氏の「ファイナンス思考」を読みました。 この本を通して、朝倉氏は「PL脳」に侵された日本企業の経営者、ビジネスパーソ …

今日は「セルのコピーと貼り付けの方法」について、ご紹介します。 おそらく一番よく知られているコピーと貼り付けのショートカットはCtrl+Cでコピーして、Ct …

前回のブログでは、政策保有株の「便益」と「資本コスト」をどう考えるかについて私見を述べました。 今回は実際の企業はどのような方針を掲げているのか、カゴメの例 …

前回のブログ「持ち合い解消進まず」で取り上げたことは、次のようなことでした。 ・上場企業による政策保有株の削減スピードが鈍っている ※政策保有株は持ち合い株 …

今日は「すばやいセル範囲指定と瞬間移動」について、ご紹介します。 連続したセル範囲を選択するには、Shiftを押しながら矢印キーを使います。 矢印キーを使っ …