2017年7月16日付日経新聞によれば、上場企業が営業目的のために保有する持ち合い株(政策保有株)を減らす動きが加速しているといいます。2017年3月末で保有比率は9.9%と初めて10%の大台を割っています(野村証券談)売却資金を成長投資に振り向け、資産効率の改善と成長を同時に狙う企業も増えてきたということです。

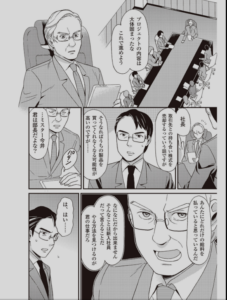

いわゆる政策保有株の売却には、営業部門が抵抗することが多いものです。拙著「まんがで身につくファイナンス」でも、次のようなシーンがありました。

(出典:まんがで身につくファイナンス)

資産売却に際の重要な考え方に「With-Withoutの原則」があります。これは、投資判断は「投資をした場合(アクションを起こした場合)―With」と「現状維持の場合―Without」のそれぞれのキャッシュフローの差額で行わなければならないというものです。参考ブログ:「事業を売却すべきか?(ある大手商社の事例)」

今回の例でいえば、政策保有株の売却に関しても、売却した場合(With)と売却しないで継続して保有した場合(Without)のどちらのNPVが大きいかを比較して判断すべきということになります。

いずれにしても、このようなアセットリストラクチャリング(資産整理)は企業価値向上のためにもとても大切なことです。この時に重要なことは、事業のフリーキャッシュフローの増加に十分に寄与していない非事業資産(遊休資産)を徹底的に洗い出し、キャッシュに換えることです。例えば、日産自動車のリバイバルプランでは、以下のような施策が発表されました。

「日産は現在1,394社の株式を保有しているが、費用対効果の観点から売却を進め、現金化を図っていく。さらに、土地、株式及びノン・コア資産の処分を3年間で行い、また在庫削減計画に基づき現在の売上に対する在庫比率を30%削減する。 」

日産自動車の場合、さらに工場など事業資産の統廃合も進めていきました。結果として、ノンコア資産の売却によって、2年間で総額5,300億円以上のキャッシュを生み出しています。売却によって得たキャッシュで自動車事業の有利子負債を大きく圧縮し、資金をコア事業である自動車事業発展のための活動に振り向けました。

資産効率に対する株主の要求も今後も高くなっていくことが予想され、さらなる持ち合い株式の解消が加速すると考えられます。これは日本企業にとって健全な方向だと思います。