東京株式市場で26日、平成最後の取引が終わったという報道には感慨深いものがありました。日経平均株価の終値は2万2258円。まさに平成元年の大納会では3万8915円と史上最高値をつけました。

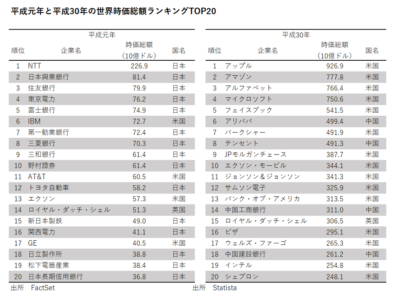

あらためて、平成元年の世界時価総額ランキングのTOP20(以下の図参照)を眺めてみると15社が日本企業ですから、その凄さがわかるというものです。当時は東京23区でアメリカが買えるとまで言われていたのです。

さらにランキング上位50社では、日本企業が32社を占めていました。そのうちの15社は金融機関でした。それが平成から令和までの30年でどうなったでしょうか。日本で時価総額を最も増やしたと言われるトヨタでさえ、32位とかろうじて50位以内に入るのみです。平成元年に上位にランキングされた銀行は1社も見つけることはできません。それどころか、当時の名前で存続している銀行すらないのです。

80年代の後半から平成3年2月までのバブル景気は、いっきに崩壊しました。私が銀行に入社したのはまさにバブルの宴が終わったあとの平成3年4月のことでした。その後、銀行は不良債権の処理に追われ、どんどん力を失っていきました。この30年間で銀行による企業支配、つまりバンクガバナンスは終わったと言えます。

バンクガバナンス終焉とともに株主によるガバナンスに移ったかと言えば、そうなりませんでした。それは日本には持ち合い株式という構造的な問題があるからです。サイレント・シェアホルダー(モノ言わぬ株主)と言われる存在です。

2018年3月時点で、上場企業(除く金融機関)の現金+投資有価証券は200兆円にせまる勢いです。株主の要求収益率が8%だとすれば、株主にとってみれば、毎年16兆円(=200兆円×8%)の機会損失が発生していることになります。

ただ、変化の予兆は感じます。コーポレートガバナンス・コードの改訂では、取締役会のあり方や持ち合い株式の削減などが盛り込まれました。また、独立社外取締役を2人以上選任することも新たな上場制度に盛り込まれました。これをきっかけに社外取締役の導入が広がり、東証の上場企業では大半が複数の社外取締役を選任しているといいます。

ルール改訂という外圧がなければ、企業は変われないのかと否定的にとらえるのではなく、まずは形から入るのも大事と前向きにとらえたいと思います。

「平成」がバブル崩壊を清算するための時代だったとすれば、「令和」は日本にとってどんな時代になるのでしょうか。少なくとも私は何をしていきたいか。私は「令和」という時代を担うであろう次世代経営者たちのファイナンシャル・リテラシーを高めることに尽力したいと思っています。