コーポレートガバナンス改革も5年目を迎え、上場会社における社外取締役の導入などを中心に着実に進展しつつあります。社外取締役を3人以上選任、または取締役会の3分の1を占める企業は、東証1部上場企業の半数近くである1000社を越えました。

今後のコーポレートガバナンス改革は「形式から実質へ」の深化が求められるフェーズに入っていると言われています。こうした中、経済産業省は、2019年6月に「グループ・ガバナンス・システムに関する実務指針」(以下グループガイドライン)を策定しました。ガイドラインの構成は次のとおりです。

・グループ設計の在り方

・事業ポートフォリオマネジメントの在り方

・内部統制システムの在り方

・子会社経営陣の指名・報酬の在り方

・上場子会社に関するガバナンスの在り方

このガイドラインの素晴らしいところは、企業アンケートや実名こそ出ていませんが、多くの企業の取り組み例が記載されていることです。特に「事業ポートフォリオマネジメントの在り方」は読み応えあります。

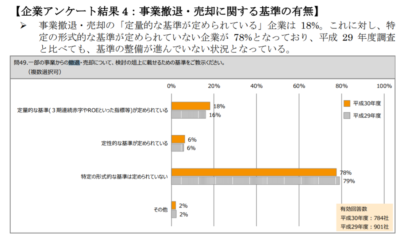

前回のブログ「迅速な経営判断の難しさ」では事業の撤退の難しさを取り上げました。難しいからこそ、撤退基準をあらかじめ決めておくのが大事といいました。ところが以下のアンケート結果のように、事業撤退・売却の「定量的な基準が定められている」企業は 18%なのが実態なのです。

では、実際にどのように撤退基準を考えたらいいのでしょうか。グループガイドラインには、撤退基準をもつ企業の実例が記載されています。

・エグジット基準(※)を設定しており、この基準に抵触した場合には、原則と してエグジットすることとしている。ただし、基準に抵触しても、ターンアラウンド(再生)計画を作成するチャンスがあり、経営会議における審査を 通過すれば、その後は、計画の予定期間内に目標を達成できているかをモニタリングし、達成できていなければ容赦なくアウトとしている。(※①当初 計画から 50%以上乖離、②3年累積で赤字、又は③利益のハードルレートを 3 年連続下回る)

・財務的な判断軸としては、売上成長率と収益力(EBITDA)、キャッシュ創出力で判断を行っている。これらの指標についてはターゲット値を設定しており、特にEBITDAマージンが10%を下回る事業については、売却の対象となる。

戦略とは、限られた経営資源を何に投下するかの優先順位づけとも言えます。戦略が実行されるためには、事業からの撤退戦略を含む事業ポートフォリオマネジメントがきっちり行われていることが必要です。企業価値向上に寄与しないと見込まれる事業からは撤退し、注力すべき事業に資源配分することが経営者は求められているのです。多くの日本企業が投資基準と同じように撤退基準を策定することを望みます。