上場子会社の買収の際に親会社にモノをいう子会社が出てきています。伊藤忠商事は2023年8月2日、連結子会社の伊藤忠テクノソリューションズ(CTC)に対して株式公開買付(TOB)を実施し、完全子会社にすると発表しました。最終的なCTC株の買い付け価格は1株につき4325円となりました。これは、伊藤忠側が当初示した3800円よりも525円高い価格です。

買い付け価格が上がった理由は、CTCが設置した「特別委員会」の働きかけがあったからです。特別委員会は、買収する側の影響力が大きいと見込まれる場合、例えば親子会社間の買収やMBO(Management Buy Out:経営陣による買収)などの際に設けられます。その目的は、買収される側に不利な条件で取引が成立しないようにして、少数株主の利益を守ることです。

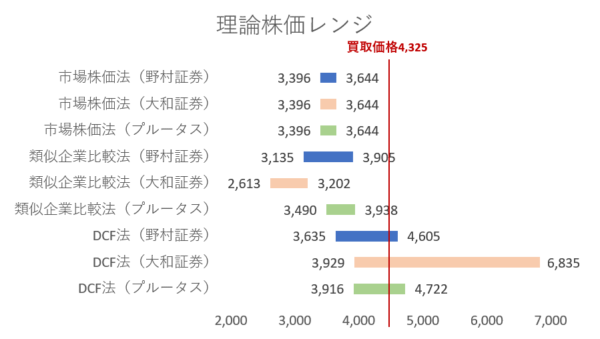

伊藤忠商事、CTC、特別委員会は、公開買い付けに関する意見表明の際、独立したファイナンシャル・アドバイザーに意見を求めています。伊藤忠商事は野村証券、CTCは大和証券、特別委員会はプルータス・コンサルティングを選びました。以下は、各社の評価結果です。

出所:伊藤忠テクノソリューションズ株式会社株式(証券コード:4739)に対する公開買付けの開始に関するお知らせ

大和証券のDCF法の評価の上限が6835円と高いのが気になります。この資料には、大和証券の前提条件の一部が説明されています。「割引率は 4.8%~6.8%を採用しており、継続価値の算定にあたっては永久成長率法を採用し、永久成長率は 0.0%~1.0%として算定している」

一方、プルータス・コンサルティングのDCF法の前提条件は、次の通りです。「割引率は 6.8%~7.7%を採用しており、継続価値の算定にあたっては永久成長率法及び倍率法を採用している。永久成長率は 0%とし、倍率はEBIT 及び EBITDA の倍率を採用し、それぞれ 11.5 倍及び 9.7 倍として算定している」大和証券は、割引率はプルータス・コンサルティングよりも2.0%も低く、また、永久成長率は1.0%としているなど前提条件が異なるため、評価額に大きな違いが出たと考えられます。

いずれにせよ、伊藤忠商事とCTCは、初回の提案価格3800円から、最終的な4325円まで、合計6回の価格提案を経て合意に達しました。まさに、CTCが特別委員会の意見を踏まえ、親会社に対して粘り強い交渉を重ねた結果であるといえます。

また、伊藤忠は、大建工業の完全子会化の買収の際も、大建工業の厳しい価格交渉に直面しました。このTOBでは、伊藤忠が最初に2450円の価格を提案しました。この提案価格は、前日の終値(2324円)よりも約5%高い水準です。ところが、大建工業側は、粘り強い交渉を進め、結果として3000円で合意に達したのです。

こうした子会社の姿勢の背景には、2023年3月に東京地裁が示した司法判断があると言われています。2020年のファミリーマートの買収に関して、地裁は特別委員会の役割が不十分だったと指摘しました。さらに、実際の買取価格よりも300円高い2600円が公正な価格だったと地裁は決定したのです。この判断の後、CTCや大建工業の特別委員会は、価格交渉を強化したのです。※参考ブログ「ファミマTOBの舞台裏」

これらの動きを見ると、親会社が一方的に買い付け価格を決めて子会社を買収する時代は終わりを迎えているようです。子会社がしっかりと自社の企業価値を主張し、少数株主の利益を守る姿勢は、市場全体の健全な発展に寄与するものと考えられます。今後もこのような公正な取引が増えていくことは、株主にとっても企業にとっても、非常に良い方向だと思います。

「毎週、ブログをお届けします!無料のメールマガジンに登録するには、下のフォームにメールアドレスを入力して登録ボタンをクリックしてください。」