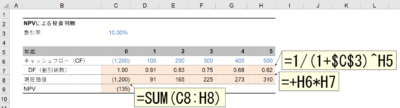

まずは、NPV法による投資判断を考えてみましょう。下図をみてください。0年度に1,200を投資して、1年度目以降はキャッシュが入ってくるプロジェクトです。

ここで混乱しやすいのは、0年度の意味するところです。0年度というのは、言いかえれば、お正月の元旦と考えるとわかりやすいと思います。1年度は同じ年の大晦日をあらわします。2年度以降は、同じように大晦日をあらわしていることになります。

したがって、このようにエクセルでモデルを作った時点で、1年度目以降のキャッシュフローは大晦日に発生するという前提をあなたがおいていることになります。これを期末主義といいます。

それぞれのキャッシュフローに割引係数(=1/(1+割引率)^年度)をかけることによって、各キャッシュフローの現在価値が計算できます。0年度は現在ですから、割引係数は1です。これらを合計すれば、NPVが求められるというわけです。NPVは、マイナス135と計算でました。

しかし多くの投資案件では、この期末主義の前提は無理があるかも知れません。なぜならば、キャッシュフローは、年間を通じて平均的に生じると仮定する方が実情にあっていると考えられるからです。

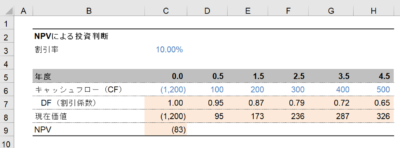

その場合は、各期の中間の時点でキャッシュフローが発生するという前提をおくことになります。これを期央主義といいます。また、この割引の方法を期央割引(Midyear Discounting)といいます。従来の方法は、期末割引(Endyear Discounting)です。

期央割引は、各年度の数字から0.5を引くことになります。0.5というのは6ヵ月をさします。したがって、最初のキャッシュフローは6か月後、次のキャッシュフローは1年と6か月後に入ってくると仮定するわけです。5行目の年度を修正するだけで簡単に期央割引になります。NPVはマイナス83となり、期末主義よりもNPVの値は増加したことがわかります。

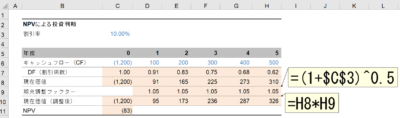

年度そのものは変えずに期央調整ファクターをそれぞれのキャッシュフローにかけることで期央割引にする下図のような方法もあります。ちなみに期央調整ファクターは、次のように定義できます。

期央調整ファクター=(1+割引率)^0.5

いずれにしても、期央主義の前提は、あくまでも、年間を通して平均的にキャッシュフローが生じるとしています。したがって、キャッシュフローが年末に集中する場合や季節変動が大きいプロジェクトには適用できないことに注意が必要です。