川崎汽船は2022年3月16日付で、連結子会社で内航船事業などを手掛ける川崎近海汽船を株式交換で完全子会社化すると発表しました。川崎汽船は川崎近海汽船の株式の47%強をすでに保有しています。株式交換では、川崎近海株1株に対して、川崎汽株0.58株を割り当てるといいます。※参考「川崎汽船株式会社による川崎近海汽船株式会社の完全子会社化に関する 株式交換契約締結(簡易株式交換)のお知らせ 」

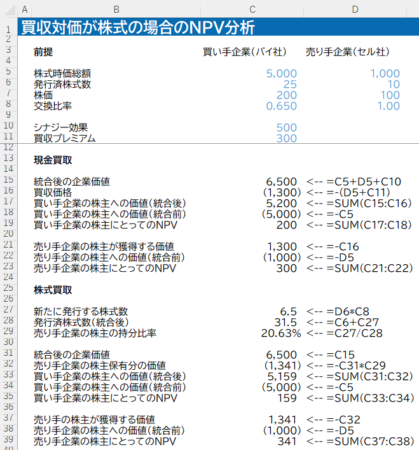

前回のブログは、M&Aの買収効果をどのように測るかを取り上げました。買収の対価が現金の場合は、分析は簡単です。今回の川崎近海汽船の買収のように対価が株式の場合は、少し難しくなります。今回は案件の詳細には踏み込まず、架空の企業を使って買収の対価を株式で支払う場合のNPV分析をお話ししたいと思います。

買い手企業バイ社と売り手企業セル社の株式時価総額はそれぞれ5,000円と1,000円とします。単純化のために株式時価総額と本源的価値は同じとします。また、両社ともに無借金会社なので、企業価値=株主価値です。バイ社がセル社を買収すると、500円のシナジー効果によって、統合の企業価値は6,500円になります。セル社の取締役会は、現金で1,300円(買収プレミアムは300円)がオファーされた場合は、バイ社に売却してもいいと意思表示しているとしましょう。

まずは復習のために現金買取の場合です。手元現金を使用するとします。現金買取の場合、バイ社の株主にとってのNPVは200円ですから買収すべきとなります(下図セルC19)。セル社の株主は、買収が成立した時点でNPV300円は確定する一方で、バイ社の株主にとってみれば、シナジー効果が想定通り、あげられない場合は、結果的にNPVはマイナスになる可能性があります。

次に、株式買取の場合を考えてみましょう。セル社の株式1株に対して、バイ社の株式を0.65株を割り当てるとしましょう。このとき、0.65:1の交換比率といいます。言いかえれば、セル社の全株式10株とバイ社の6.5株を交換するということです。統合前のバイ社の株価は200円ですから、6.5株×200円=1,300円となり、現金買取の場合と同じに見えます。ところがこれは間違いです。実際に、バイ社の株主にとってのNPVは159円と減少しています(下図セルC35)。

出所:オントラック作成

出所:オントラック作成

合併後に統合会社の発行済株式数が31.5株になっていることに注意する必要があります。セル社の株主の統合会社の20.63%を保有することになります。したがって、この保有株式の価値は、1,341円(=6,500×20.63%)となります。セル社の株主にとってのNPVは341円となり、現金買取より41円増えています。一方で、バイ社の株主のNPVは159円と現金買取よりも41円減少しています。

統合前の株価に基づいて、交換比率を決定するとセル社の株主は、統合会社の株式で1300円以上を受け取ることになります。ちなみに、セル社の株主が受け取る価値が1,300円になるような交換比率をExcelのゴールシークを使って求めると、0.625:1になります。

それでは、買収対価は現金と株式のどちらで支払う方がいいのでしょうか。これはバイ社の経営陣がどのような時に株式で支払うことを望むかを考えてみれば、わかります。バイ社の株価は統合前は200円です。バイ社の経営陣が自社の理論株価は150円だと考えていたとしましょう。つまり、市場が過大評価している状況です。現金による買取の場合は、この株価の過大評価は買収条件にはなんの影響も及ぼしません。セル社の株主は単に1,300円の現金を受け取るからです。

ところが、株式交換の場合は事情が異なります。セル社の株主は、市場価格で計算した1,300円相当の統合会社の株式を受け取るものの、バイ社の経営陣は、それが1,300円の価値がないことを知っているのです。実証研究は、企業が自社の株式が過大評価されているときに株式で買収する可能性が高いことを示唆しています。

しかし、セル社の取締役会も、このような事情を十分知っている可能性があります。株式交換の場合は、バイ社の提示している条件よりも、もっとよい条件を要求するかもしれません。あるいは、現金買取でなくては売却に応じないというかもしれません。今回の川崎近海汽船は、川崎汽船の連結子会社ですから、そのようなことは望むべくもないでしょう。このような場合、川崎近海汽船の少数株主の権利が十分に守られるのかが気になります。