2024年11月23日付日経新聞「現金稼ぐ力、10年横ばい 主要400社集計」によれば、日本企業の売上高に占める営業キャッシュフロー(CF)の割合は、過去10年間ほぼ横ばい、米国や欧州企業に比べて低い水準にとどまっているといいます。日本企業は、経営指標として損益計算書を重視する傾向が続いており、貸借対照表やCFの重要性への意識が薄くという日経新聞の指摘はその通りだと思います。

CFへの意識の低さは、キャッシュ・コンバージョン・サイクル(CCC)に表れています。同じく日経新聞によれば、日本企業は2023年度で82.1日と前年度から7.6日長くなっています。これは、過去10年で最長だといいます。一方で米国企業のCCCは30.2日、欧州は71.6日です。

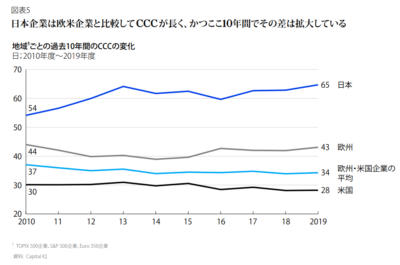

マッキンゼーのレポート『運転資本の改善が「ネクストノーマル」における日本企業の成長と企業価値向上を加速する』でも、日本企業のCCCは、欧米企業と比較して長く、ここ10年でその差は拡大していることが指摘されています。

日本企業のCCCが長期化している要因として、このレポートでは、次の4つの点を挙げています。

1.間接金融中心の低金利環境

日本では長らく低金利政策が続いており、資金調達コストが低いため、企業がキャッシュ効率を改善するインセンティブが弱い

2.経営指標への反映不足

欧米企業ではROIC(投下資本利益率)などの資本効率性指標が経営陣の評価に使われるが、日本では売上や利益といった損益計算書ベースの指標が優先され、運転資本改善の重要性が軽視されている

3.PL重視の文化

売上や利益至上主義が根付いており、在庫管理や債権回収、支払い条件改善といったバランスシート関連の最適化が経営の優先事項に挙げられていない

4.商慣習や組織文化

日本特有の商慣習(手形支払い)や在庫不足による機会損失を回避するために過剰在庫を許容する組織文化が、CCCの長期化を助長している

CCCの短縮化は、運転資本の圧縮につながり、ひいてはフリーキャッシュフロー(FCF)の増加、企業価値の向上に結びつきます。運転資本改善には全社的な目標の欠如や現場の理解不足、仕組みの未整備が障壁として挙げられます。これらに対処するためにはトップダウンの課題整理、現場を巻き込む取り組み、そして制度の確立が重要です。

このレポート『運転資本の改善が「ネクストノーマル」における日本企業の成長と企業価値向上を加速する』では、マッキンゼーの過去のプロジェクトの経験に基づく、日本企業の運転資本改善における障壁と成功の要諦が理解できます。一読をお薦めします。