楽天グループが発行予定の「社債型種類株」が注目されています。楽天グループの2023年12月期の連結決算は、最終赤字が3395億円に達し、5期連続の赤字となりました。一方で、全体の売上収益は2兆713億円と、前年比で7.8%増加し、27期連続の増収を記録しています。

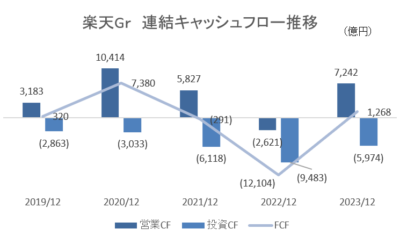

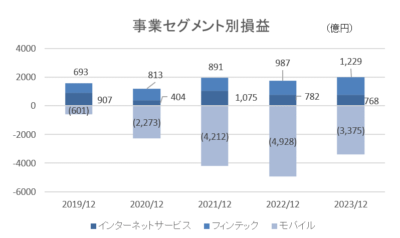

連結キャッシュフローは、FCF(営業キャッシュフロー+投資キャッシュフロー)が1268億円と黒字に転じました。しかし、セグメント別の利益を見ると、インターネットサービスとフィンテックは好調である一方で、モバイル部門が引き続き業績を圧迫しているのが明白です。

楽天グループの資金繰りに関しては依然として予断を許さない状況が続いています。特に、2024年から2025年にかけて、8000億円を超える社債の償還(リファイナンス:借り換え)が予定されていることが焦点となっています。

格付けに関して、S&PではダブルBで投資不適格、日本の格付機関であるR&IではBBBプラス、JCRではAマイナスとシングルAで投資適格を維持しています。

2024年1月には、今年の11月に償還期限を迎える17.5億ドルのドル建て無担保社債を最大10億ドルまで買い戻すと発表しました。その後、17.5億ドルのリファイナンスとして、2027年満期のドル建て社債18億ドルを発行しました。ただ、その発行利率が11.25%と非常に高く、3年間で約950億円の利息負担が発生することになります。ある意味、そのような条件でしか、社債投資家が購入してくれないとも言えます。

いずれにしても、これにより2024年度の社債償還に関するリファイナンスリスクが解消されたと楽天グループは表明しています。それに続く2025年度の4760億円のリファイナンス計画では、2024年4月に発表された2029年満期の米ドル建シニア債の発行により、約3000億円がリファイナンスされる予定です。ただ、これにより更に年間約300億円の利息が発生します。

そして、残りのリファイナンスが先述した「社債型種類株」によって行われる可能性があるのです。これは会社法上は株式であり、倒産した場合には社債よりも弁済順位が低いためリスクがあります。国内の機関投資家が楽天グループの円建て社債を敬遠している中、この新しい金融商品がどのような条件で、リスク認識が甘いと考えられる個人向けに販売されるのか注目したいと思います。

「毎週、ブログをお届けします!無料のメールマガジンに登録するには、下のフォームにメールアドレスを入力して登録ボタンをクリックしてください。」